如果说,A股市场的打新以输送无风险新股利益作为股民锁仓的交换,那么defi就同样以输送无风险的新币利益为交换,换取币民锁仓其LP对。而锁仓LP对会引发供需逆转,币价暴涨,进而引发正反馈。

很多人搞不清楚为什么Defi能涨,能暴涨,我昨天说,我是同时在两个平行世界生活的穿越者,我竟然发现Defi和2014年的新股发行改革非常类似! 这个defi大牛市,乃至币牛市,最终很可能是和2015年A股一样的路径和结局.

1,回顾 2014年A股新股发行改革。

由于2010年新股“询价发行”造成的一些毛病,2013年底,A股的新股发行制度改革成了现在这个样子。根据《完善新股发行改革相关措施》规定,市盈率23倍固定发行,以及以市值摇号抽签的规定。另外就是上市首日有涨跌幅限制,开始是20%,之后每天10%,后来改成了第一天44%,之后每天10%,现在只有科创版和创业板没有这个限制?

这一改革,开始受到当时“市场派”人士的攻击,说这是回到了“计划经济”, 但是随着打新和中签后的暴涨,股民开始感到“真香”…

沪深各买一些大蓝筹当筹码,白抽新股,抽中以后开盘就封死44%,然后每天无量连续涨停板,最终总的涨幅远远超过新股发行改革之前“询价制”的涨幅。当年股民攻击“询价制”发行价“三高”,利益都被一级市场拿走了,现在改成这样以后,23倍市盈率开始之后的全部涨幅都被股民拿走了,真香!

开始我也是知识分子,书生意气,觉得这不“市场化”,后来我有一个股中了一个签,竟然赚了十万元!太香了,什么询价,什么市场化,都有多远滚多远吧……

其实,现在看来,这个23倍市盈率发行,是把上市公司的一部分利益分给了股民。本来如果公司自主定价,发行价为46倍,将能够多募集一倍的资金,但是现在这部分资金没有被募集到公司里,而是变成了价差,被申购新股的人赚走了… 所以才有了我那篇《申购新股能赚100万吗》。

在改革前,“询价制”的股票,发行价格比较贵,上市公司和一级市场投资者赚得比较多,留给散户的汤很少,散户又因为亏损而怨声载道。“改革”后,原来上市公司的肉被割到中签的股民手里,股民笑了,上市公司却哭了。而且,股民并没有因为“发行价低了”而感恩戴德,而是变本加利的爆炒,23倍市盈率的股票一直会被炒到100倍,而如果按照原来询价,发行价最多50倍,上市了说不定还要跌一跌。

而最可笑的是,按照询价制度发行的50倍市盈率的股票,要比按照23倍市盈率发行的股票更有投资价值,因为23倍市盈率的股票募集了更少的资金,公司的实力更低,而23倍不过是输送给中签的人的利益,一旦开板,就变成了一个100倍市盈率、募集资金更少的垃圾。

但是能涨啊! 你到哪儿讲理去?

2,Defi和2017年ICO的类比

2017年币市ICO的盛况这里就不重复了。但是仔细想,ICO这个模式,恰恰是”询价制“的新股发行模式! 在2017年后期狂热时,普通散户根本买不到ICO,投不到项目,还需要花钱找人代投,或者参加“基金”。一个币在上架前,往往存在多轮私募融资,最后上架的交易所时,就像是“询价制”下的新股,以一个超高的价格上市,一上市就暴跌,收割了一大片散户。

ICO之所以遭人诟病,除了项目本身不靠普外,团队和各路私募割韭菜的情况非常严重,这让我想起了A股以前的发行制度,什么海普瑞啊,华瑞啊,都是这个套路,高价发行,高价开盘,开盘价就是最高价,完全一个归零的山寨币模式。

而Defi最重要的就是改善了初始的代币分配。Defi里面没有私募基金,没有pre-ico,项目的代币是通过投资者完成一些任务(比如做LP,流动性提供者)来逐渐释放给投资者的,这使得代币上市的巨大利益从原来的李笑来、郭宏才、易理华和老猫这些人手里转移到了普通散户。

要知道币市和股市一样是吃人不吐骨头的,资本一样十分嗜血,在以前某些项目热的时候,有些大资金会想办法卡住ETH网络,不让小户发合约,各种办法把大多数的早期筹码弄到自己兜里。现在的defi很多首发是先存池子里,然后还要挖矿才能释放代币,客观上杜绝了大资金垄断一级市场差价的可能性,很多散户就靠撸空投的免费代币都赚了百万。

而且客观上说,挖矿参与项目也是双向共赢,除了锁仓帮助上涨外,还客观上完成了一些任务。比如说在dex项目上,参与dex比如说uni的LP,就是在持股的同时为这个项目工作(dex的工作就是提供流动性),参与借贷类defi合约,有的是借贷挖矿,客观上使得这个借贷项目能够运转起来,因为必须有人存款才能贷款

通过这样的方式,不仅项目可以从零起步,大量的个人投资者也通过这些项目崛起,如果用新股申购做比喻,那么在币世界里中一签可能可以赚百万。

所以,defi改善了初始代币利益的分配,相对IC0是巨大的让利,让更多的人分享到代币项目上涨的利益。从而这个利益提供了币圈初始的较高的无风险收益率(相当于A股打新的无风险收益率)——进而可能吸引场外资金入场。

3,新股发行过热到牛市的循环

在2014年进行新股发行改革后,由于新股暴涨,暴涨后的涨幅远超过同行业的已上市公司,带动了大批旧小盘股出现报复性反弹,当年创业板就走出了牛市。A股出现新股涨带老股涨的情况。而初始收益率就在申购产生的低风险收益。

而另外一方面,市值配售政策则是一场和散户的交易。对于A股而言,多年跌跌不休,大盘蓝筹无人问津,而以23倍市盈率折价给散户输送利益的代价是散户买入市值为国护盘。这样,散户用来抽签的底仓就成了staking(锁仓),客观上大幅度减少了A股流通筹码,而这部分锁仓的市值获取了来自新股申购的超额收益,有效的抵消了底仓下跌的风险。

等到了2015年,量变就变成了质变,由于底仓已经转为上涨(出于各种因素,包括市值打新造成的需求增加以及央行宽松的货币政策——)新股申购变成了“底仓涨+新股赚”的无风险暴利,资金加速涌入A股,随后又由于监管放水、杠杆配资等因素引发了一轮疯牛行情。无数人的命运由此改变。

这也可以解释,为什么2015年市场普遍认为,A股上市公司在业绩没有改善的前提下却出现了明显的上涨,除了货币宽松外,很可能和市值配售政策有很大关系,市值配售政策意外的引发了正反馈循环,叠加宽松的货币政策和放任的监管环境,引发了一场失控的牛市。

4,Defi的staking能否引发币圈牛市正反馈?

同理,defi的staking也一样,很可能引发币圈出现正反馈的牛市行情。在defi中,大多数项目要求参与LP才能分到项目token,相当于你要持有一定量的币,才能分到该项目的新代币,而自这个新代币具有巨大的无风险利益。这和你持有1万块钱市值能抽一签新股是一样的。

如果说,A股市场以输送无风险新股利益作为股民锁仓的交换,那么defi就同样以输送无风险的新币利益为交换,换取币民锁仓其LP对。而锁仓LP对会引发供需逆转,币价暴涨,进而引发正反馈。

但是去年9月的行情告诉我们,光靠锁仓LP对流动性挖矿,让币价自发庞氏骗局似的左脚踩右脚,早晚也会破裂的,所以还需要外部条件的支持——这个和A股一样,现在A股还是这个发行制度,为什么牛不起来了呢? 因为如果外部条件耗尽,新股暴涨这个核心利益就不能持续维持,进而增加锁仓的理由也消失,如果牛市涨得太高,既有的股票也会崩盘,随后一切回到正常(就像现在一样)。

但是现在币市已经具有引发正反馈的可能性——极度宽松的货币政策,不是指美联储,是指usdt,大量资金注入币圈。同时一样毫无监管,可以任意加杠杆,甚至可以把币拿到defi里面去抵押出钱来继续加杠杆。

现在币市很可能像是2014年的A股,正反馈刚刚开始。很多资金正想进入defi里面赚取低风险收益,而这会形成正反馈,让那些高风险偏好的资金投入更多杠杆在币市里,最终很可能像是A股2015年一样,引发一场无法控制的疯牛行情。

5,结局会如何?

我在这里不想说什么defi就是一个泡沫,早晚要破裂的之类,这并没有实际意义。从长远看,每个人的结局也都一样。

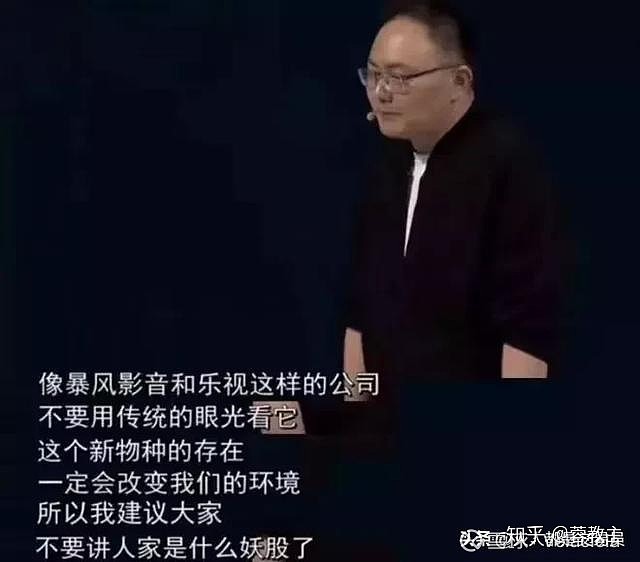

但是很多事情非常荒唐,比如说,2015年A股的牛市崩溃后,贾跃亭也跟着崩溃了。但是现在看来,贾跃亭指出的道路电动车成功了。在一个泡沫中,往往泡沫所代表的方向是正确的,然而泡沫中的个体消亡了。

再远的如2001年的网络泡沫,当时的网络公司大多死掉了,然而今天我们已经在网络的世界中。我想1993年的A股也是毫无价值,都是地方集体企业,股票如同山寨币,人们甚至不知道“股份制”有什么用。但是现在大家知道了,我们也在一个股份制的世界。

未来的某一天,可能今天的defi项目都黄了,但是未来我们会生活在一个区块链的世界,广泛应用了去中心化金融,让金融活动更自由和便利。而今天的defi泡沫,只是指出了一个大概、模糊、正确的方向。一方面我们要看到这个方向,一方面要先把这个钱赚了。只有把这个钱赚了,退潮的时候才亏得起,才能把没亏完的部分投入到下一轮真正的区块链经济中,实现人生成功的梦想。

*本文参与 本末社区“MDEX”杯征文活动,授权本末社区转载。

作者:Velaciela

链接:https://xueqiu.com/1755110761/178397505

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

原文原载雪球论坛,如原文链接失效,可能是文章被论坛删除,请不要奇怪。