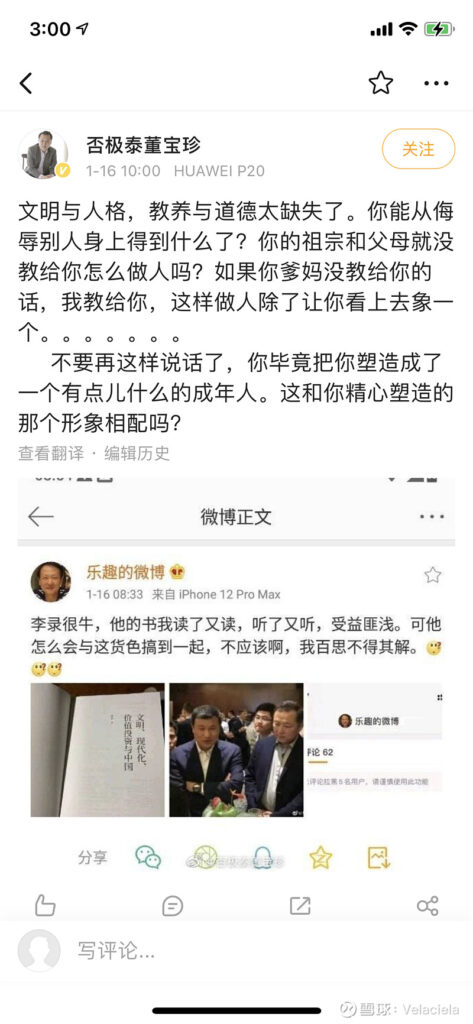

突然,两位茅台大V撕B了! 我也来吃个瓜。

首先我无意参与乐趣老师和董老师之间的纠纷… 这两位投资人我都非常敬佩,无论是乐趣老师,还是董保真老师,都是大英雄,通过投资实现了人生的理想。人之间有一些矛盾也很正常,希望他们两位能早日握手言和,一杯茅台多少事,都付笑谈中。

至于董老师在800块钱说茅台有泡沫是否合适,也不是非常重要的事。人对股票的判断岂能永远正确呢? 股票的事是说不清的,即便董老师真的不幸踏空了茅台,只要其他股票赚回来了,也没什么。我自己踏空了很多牛股,比如B站,都是过早下车,还买错过瑞幸,GSX,但是这都没什么,人恒过,然后能改,改了还是能暴富滴!

我今天是想作为一个旁观者来看乐趣老师的投资。我之前曾经在雪球写过一个文:

简单说了一下,持股时间长短,跟股票是否有价值之间没有关系。然而这篇还是说得不太清楚。股票是否有价值,除了股票本身的情况外,其实和投资人也有很大关系。

投资人评估股票价值的能力,不是一成不变的。投资人五年前评估某股票的能力,和今天是不一样的。如果一个人五年前看世界是啥样,现在看世界还是啥样,这人是傻子。

公司经营与时俱进,难道投资人的认知就不能与时俱进了? 于是,投资人出现完全相反的,翻烙饼的投资决策,也是太正常不过了。

1,茅台是怎么拿住的?

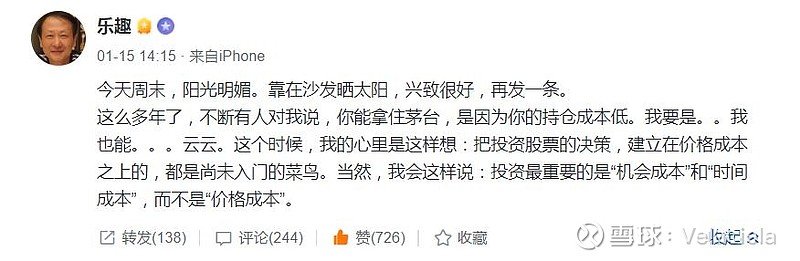

在撕B之余,乐趣老师今天发了一条:

投资最重要的是机会成本和时间成本,而不是价格成本。

这句话,如果不是已经取得了一定投资成就的人,是很难理解的。我本人不喝白酒,投资茅台仅限于100股乐在参与,体验暴涨的快乐。但是我作为一个旁观者,因为有BTC投资的经验,我知道这句话是什么意思。

而很多人,却把能拿住茅台,归因于成本低,这显然十分荒谬。

假设某股票成本是1块钱,甲买入后,涨到两块钱,盈利已经翻倍。假设十年后,该股的价格是100元,甲如果没卖,赚了100倍。

然而如果你说成本低,那么甲在两块钱时回望一块钱,一块钱的成本也是低的。结果很可能会在两三块钱卖出,那么,这个成本低,能保证甲拿到100吗? 显然不是的。

同样假设乙投资晚,到了10元才买入,乙的成本已经比甲高了10倍!但是乙拿到了100,乙还是赚了10倍呀! 比起1块钱买入,2块钱卖出的甲,乙还是赢了。

因此,对于极端暴涨的超级股票,成本并不是问题。茅台就是这样一个股票。真正的问题是,为什么甲会把茅台卖了? 其实还是没看懂,而是把茅台混同其他一般股票一样,交易完了就完了而已。

所以,乐趣老师能拿住茅台,是因为在他看来,继续持有茅台永远(无论是100还是1000—— 都是机会成本最小的选择)。而不是因为他的成本是多少,就决定了是否要卖出。

2,机会成本和时间成本

机会成本是经济的核心命题。你的选择受限于机会成本,买了茅台,就不能买五粮液,也不能买恒瑞,腾讯和银行。

此时,假设你买了茅台,暗含着就是你否定了五粮液。因为在白酒应配置的资金里,茅台是最佳选择,放弃了五粮液等其他选择。

在机会成本的视角下,只要你认定了茅台好于五粮液,就应该持有茅台。如果认定了茅台好过一切A股,就应该全部都投资于茅台,不投资于其他A股。如果认定了A股没有投资价值,那就应该直接销户,把钱投资到其他更合适的领域里去。

说到这里,我知道读者即将破口大骂:”连分散配置都不懂,你怎么当的基金经理,难怪你的基金关门了!” 然后是一串难懂的“资产配置”、“分散投资”、马克维茨、CAPM…

好吧,以上全对,但是… 因为存在“时间成本”,所以,以上又全错了。

时间成本,我的理解就是巴菲特说的“收益不足的风险”。

时间,对于每个人都是相同的,但每个人的时间成本不同。这里并不是说,你的平均工资是多少钱,而是说,你打算一生做点什么。

假设五年下来,你在股市里没有挣到太多的钱,那你花在股市里的时间,本来可以做一些其他的更有意义的事,为什么要来浪费时间炒(du)股(bo)呢?

甚至如果不幸亏损,那真是太惨了,不仅亏了钱,时间也都浪费掉了。

还不如买基金。而基金的工作,就是帮客户节约时间,代价就是少赚钱。因此,基金要遵守上面的各种分散化和“风险”控制规则,保证客户可以不花一分时间,但是能赚到一定的钱,哪怕这个钱数,和市场上能赚到的钱相比少很多。

如果你不做基金,则你不需要遵守这个原则,但你需要试图去赚到尽可能多的钱。

因此你需要控制机会成本。

投资七八年一个轮回,如果资产没翻十倍,来市场做什么?还不如好好做好本职工作,也许职场上成功了呢。

在这样的回报率面前,“风险” 又不一定是风险了。

所以,在乐趣老师看来,茅台是能帮他在这一段时间里盈利最大化的品种,理应拿好,而不是去买些别的。同样的,董老师卖出茅台买入银行,则是基于他的判断。如果未来几年银行涨了好几倍,董老师也是一个赢家。

关键在于,你要做出对你而言的最佳选择。

3,风险

我对风险反复讲了很多遍了,风险不能排除,只能分散。而对于想要获取超额收益的个体,必须主动承担风险。

然而说起风险这件事,还有一个问题:你认为的风险,可能对我而言又不是风险。风险是因人而异的,所以才能有买卖交易。

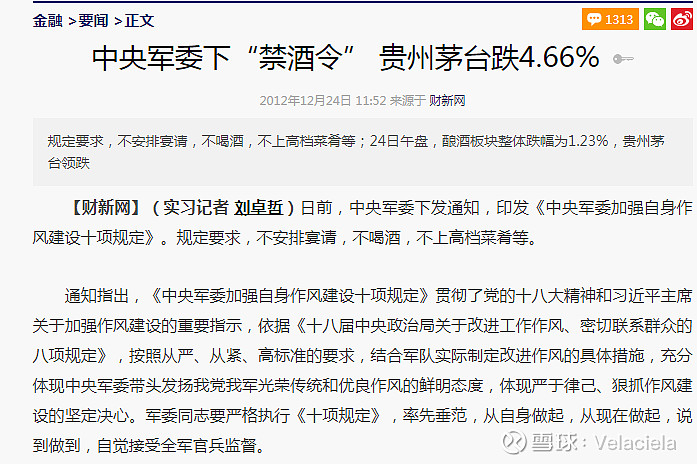

茅台有没有风险我不知道,但是我知道的是,好多年前,茅台被认为是有很大风险。

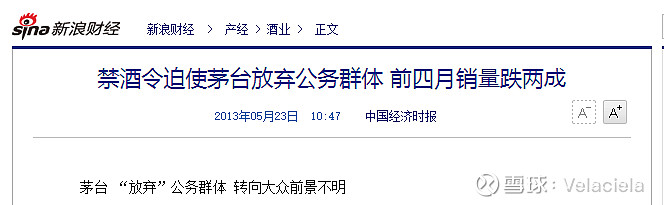

七年前,由于“禁酒令”的影响,白酒板块大跌。当时的投资者普遍认为,茅台主要依靠官员公务消费,禁止官员喝酒后,茅台就要完了。

同时又发生了塑化剂事件,股价暴跌。

此时,很多投资者认为 “禁酒”、“塑化剂”是风险,把茅台卖出了。

而今天,科技不发达也怪白酒的人,好像已经把这些事情忘光了。

乐趣老师,包括当时的董老师,都是在这最危险的时刻买入,坚持到今天,才获得超额收益的。他们敢于承担当时大众认为的“风险”,而今天投资者却认为他们都是“幸存者偏差”。

其实,此中风险和困难,都不是外人可以轻易想象的。在13-14年建仓后,15年就是科技的大牛市,是否耐得住寂寞,很多人就换仓到创业板去了,换仓过后,不一定能买的回来。118年大跌,20年的折腾,期间大盘上上下下,没拿住才是正常,拿住反而是不正常的。

如果一个人可以拿住一个股票(不一定是茅台)到今天,还真不能说是运气。

这让我想到了关于BTC的往事。我是13年进入币圈,今天已经7年了,按照李笑来的话说,7年就是一辈子。BTC拿到今天,真的不是幸存者假说。那是一个个真实的故事组成的。每年都有“泡沫破灭了”的记者报道,各路看客都来乐呵呵的踩上两脚。最近的是去年暴跌,跌到三四千块,很多人高呼比特币死了! 然而今天,另一群记者又大叫“世界上最大的泡沫”…

和股市一样,周围的币民朋友们99%亏光了,下车了,转行了,甚至有出事的。

想要拿住BTC到今天,真是难上加难。哪里有什么容易的呢?

更不要说那些拿错了山寨币,错过了牛市的人。

所以我最后想说的就是,拿住股票是一件非常困难的事,不仅要有正确的认识,还要有正确处理持仓过程中各种风险和波动的能力,以及每一次出现波动时,重新认识的能力。持一个股翻好几倍,绝对不是靠运气,而是靠真实的实力。

乐趣老师说的持有的机会成本和时间成本,是对他自己而言的,也许对于董保真老师来说,银行股更合适。但无论如何,他们都对自己认为对的方向下注了,并且愿意承担下注的后果。光这一点,就已经胜过了大多数人。

如果你认为持股是靠运气,或者靠入场早,显然还和成功者具有巨大的差距,要多自省,反思,不要老把别人的成功归因于运气,把自己的失败归因于能力。

(话说雪球是个好地方,能有亿万富翁在线指导你致富,还不花钱或者花200… 这是多么的幸运呀!)

//

作者:Velaciela

链接:https://xueqiu.com/1755110761/168952010

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

原文原载雪球论坛,如原文链接失效,可能是文章被论坛删除,请不要奇怪。